添加oppland123,加入不良交流群

来源|kangins

收盘暴涨126.89%,盘中最高涨幅147.9%!

周末,中国奥园宣布中东投资机构MGG(MultiGold Group Limited,后简称“MGG”)受让由原第一大股东AceRise转让的6.22亿股普通股,转让后,MGG持股占比16.48%,超过实际控制人郭梓文的16.38%,而AceRise的持股比例则降至13.31%。

在这一交易完成后,中国奥园第一大股东由民营企业家摇身一变成了外资,在苦寻战投无果后,中东财团果断出手!

至此,奥园之前的山东国资背调、引入广东国资的传闻,也就烟消云散。而有意思的是,公告中并没有涉及中东财团拿下第一大股东所耗费的交易对价,按照9月20日中国奥园收盘市值4.5亿港元计算,收购16.48%股权仅需:

0.74亿!

如果按溢价50%进行收购,也仅仅只需:

1亿元!

不管按哪种估值方法,相信都不会少于百亿!面对曾经销售额超千亿、2024年半年净利润超过200亿的千亿房企来说,用1亿元换取第一大股东席位,堪称:

物超所值!

与股权转让同时发生转移的是,MGG也将派出Alobeidli接棒创始人郭梓文,成为公司新任董事会主席。已经60岁的郭梓文,不再担任奥园董事会主席,由执行董事调任为非执行董事。

净利超223亿!扭亏为盈

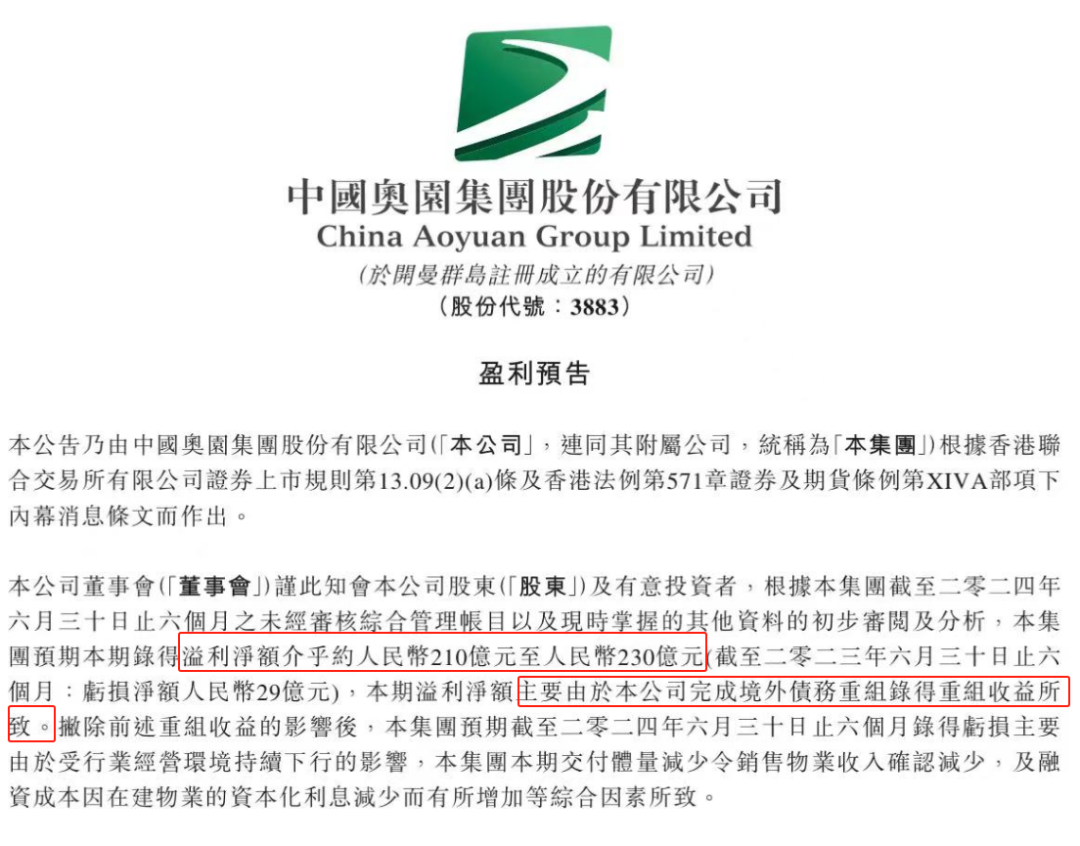

8月19日,中国奥园公布半年业绩预测,其业绩堪称冬天里的一把火,让还在夏日里却瑟瑟发抖的房地产行业同行们感受到了别样的温暖:

上半年盈利210-230亿!扭亏为盈!

这是首家千亿暴雷房企自恒大暴雷以来公布的最令人振奋人心的消息,这一消息对于投资人来说,简直:

亮瞎了眼!

根据公告披露:

1、上半年净利210-230亿,去年同期亏损29亿;

2、净利主要系境外债务重组录得的重组收益;

该业绩有多炸裂?

作为曾经的千亿暴雷房企,中国奥远在在行业带头大哥万科自上市以来首次录得净亏损的同时,逆天创下超200亿的净利,这业绩堪称:

前无古人!

而净利润的来源,根据公告披露,来自境外债务重组的重组收益,很多人一看就懵了,特别是非不良资产行业的从业人员:

债务人重组收益=债权人减债规模

如果用通俗的话翻译一下,重组收益,就是从债权人身上割下的肉,但是这肉割的也值,毕竟,如果不割肉,就是玉石俱焚(破产清算),债权人受损更大,而如标的有重组的潜在可能,用当前割的一小块肉换取博取重组成功后更大的收益,这就是不良资产的魅力之所在!

净利暴增背后的秘密

中国奥园成立于1996年,总部位于广州,属于老牌粤系房企,2007年完成境外上市,自此更开启业绩狂飙之路,其业绩在2019年销售额突破千亿,达到1180亿,首次跻身TOP30序列,并在次年,业绩再度暴涨12.7%,创下新高:

1330亿。

创下这一历史巅峰后,在恒大债务危机引爆的房地产流动性危机的大背景下,与多数暴雷房企一样:

销售下滑+业绩暴增下拿的高价地成了利润黑洞+高杠杆之下的还债压力剧增+…

N多不利暴击因素下,中国奥远在恒大暴雷后仅3个多月,其后便开启了与债权人漫长的重组博弈之路:

1、2023年7月,中国奥园拿出一篮子境外债务重组方案=发行新债还旧债(23亿美金)+发行10亿新股进行债转股+发行1.43亿美元“无息强制可转债+发行16亿美元“永续债”;

2、2023年11月,境外债务重组方案获得债权人通过;

3、2024年3月,境外债务重组方案正式生效;

值得一提的是,在这一系列的操作下,中国奥园债权人让渡了313亿的债权利益,其中有息负债就占了284亿,再参考此次中国奥园的半年报业绩预告,净利润210-230亿,很显然,重组收益是本次净利润的大部分来源!

营房企价值亟待重估

当前民营房地产企业的价值有多低?这里我们选取最有代表性的上市公司进行分析:我们来看一组2022年各家房企的土储数据及对应的当前市值:

1、中国恒大,土地储备1.7亿平,土储价值约4万亿(按容积率3.0、销售价参考近一年平均价格,下同),市值21亿;

2、碧桂园,土地储备2亿平,土储价值约5万亿,市值135亿;

3、融创中国,土地储备1.3亿平,土储价值3万亿,市值88亿;

4、中国奥园,粤港澳大湾区土地储备600万平,土储价值3000亿,最低市值5亿;

……

如果取2022年百强房企的土地储备数据,几乎占了全部半壁江山之上的土地储备在民营房企手上,而这些土地资产一旦盘活,完全可以覆盖所有负债,对于这些房企来说,当前缺的仅仅是:

解开三角债的流动性资金!

还是拿中国奥园的例子,中东资本在周末以不到1亿的价格拿下后,才过了一天,就获得了超100%的收益,明显这是一桩:

极为划算的买卖。

而且如果资金的流动性压力彻底修正后,这收益那将相当可观!

写在最后

与中国奥园类似,当前受困于流动性困境的民营房企手握巨量土地储备,在当下仅仅是缺乏流动性资金引发的债务危机只要提供充足的流动性:

现金流量表的修复→土地价值重做→市值修复→银行等金融机构融资估值提升→现金流持续修复

如何预防在房地产市场如此底部之时,掌握天量土储的前百强民营企业被外资以极低的价格拿下,成了政策制定者急需考虑的问题:

毕竟,当人人嫌弃的民营资本摇身一变成了银行等金融机构欢迎的外资这类座上宾之时,资产还是那个资产,仅仅是身份一变,流动性得以瞬间化解!

如何预防这一可能性的结果?如何防止几乎用月销售额即可买下任何一家危机房企本身的现象?这是一道所有人都必须面对的:

终极考验!

毕竟这一可能性结果真出现的时候,也是民营资本的集体悲哀。

(转自:不良资产行业观研)

发表评论

2024-09-24 02:15:57回复

2024-09-24 06:49:26回复

2024-09-24 03:50:08回复

2024-09-24 02:15:54回复

2024-09-24 07:20:13回复

2024-09-24 03:54:11回复

2024-09-24 08:23:07回复

2024-09-24 10:03:00回复

2024-09-24 02:55:03回复

2024-09-24 06:25:10回复