炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

第四季度是否将迎来转机?

伴随券商三季报披露收官,投行最新成绩单揭晓。今年三季度,投行是否仍在穿越“寒冬”,抑或业绩出现“暖意”?

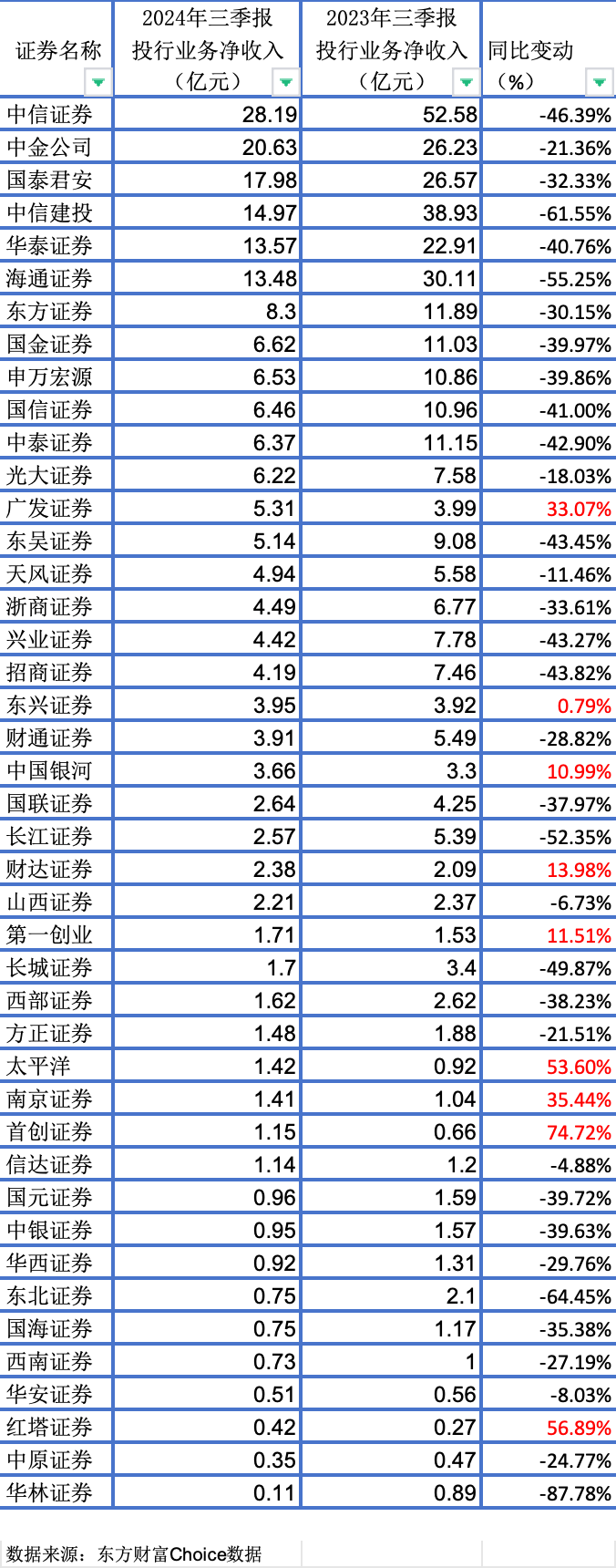

第一财经据Choice数据梳理,今年前三季度,有可比数据的43家上市券商合计实现投行业务净收入约217亿元,同比下降38%。约八成(34家)上市券商投行业务净收入同比下滑。

行业业绩整体呈现颓势,龙头券商也难逃下滑命运。前三季度,中信建投的投行净收入同比降幅超过六成,海通证券、中信证券(维权)该收入降幅也分别在五成、四成左右。实现“突围”的多是中小券商,首创证券、红塔证券、太平洋证券前三季度的投行业务净收入增幅均在五成以上。

不过,行业排名上,以“三中一华”为代表的龙头券商依旧稳居前列。前三季度,中信证券实现投行业务净收入28.19亿元,排在行业首位;中金公司、国泰君安、华泰证券、海通证券等紧随其后。

今年下半年以来,三大交易所重启IPO受理,打破了上半年沪深市场IPO“零受理”的局面。从单季表现来看,券商投行业绩已有回暖迹象。记者据Choice数据计算,第三季度,43家上市券商中,六成公司投行业务净收入环比增加,其中,信达证券、东北证券分别大增260%和208%。

广发投行收入增逾三成,中信建投降逾六成

从行业整体情况来看,投行收入水平较去年同期仍下滑明显。43家上市券商中,超半数(23家)前三季度的投行业务净收入降幅在三成以上,5家降幅超五成。

龙头券商依旧守住了排名优势。数据显示,6家上市券商前三季度的投行净收入在10亿元以上。

前三依次是中信证券、中金公司和国泰君安,当期该项收入分别为28.19亿、20.63亿和17.98亿元。紧随其后的是中信建投、华泰证券、海通证券,收入分别达14.97亿、13.57亿和13.48亿元。

龙头之后,投行收入排在中上游的是一批大中型券商。东方证券前三季度投行净收入8.3亿元,国金证券、申万宏源、国信证券、中泰证券、光大证券(维权)5家该收入在6亿元以上,广发证券、东吴证券在5亿元以上。

排在队尾的是中小券商。前三季度,国元证券、中银证券、华西证券等10家上市券商投行业务净收入不足1亿元。

与去年同期相比,今年前三季度,仅9家上市券商投行净收入实现正增长,多家为中小券商。前三季度,首创证券投行业务净收入1.15亿元,同比增加74.72%,红塔证券、太平洋证券该项收入增幅均在五成以上,南京证券该收入同比增幅在三成以上。

大中型券商中,前三季度投行收入正增长的只有广发证券、中国银河和东兴证券,增幅分别为33.07%,10.99%和0.79%。

而前三季度投行净收入降幅最大的券商中,不仅有中小券商,还有多家龙头的身影。

中信建投、海通证券、中信证券、华泰证券这4家,前三季度投行业务净收入降幅都在四成以上。其中,中信建投降幅最大,同比下降61.55%,其次是海通证券,下滑55.25%。

第三季度业绩明显回暖

券商投行的单季度业绩情况也令市场期待。

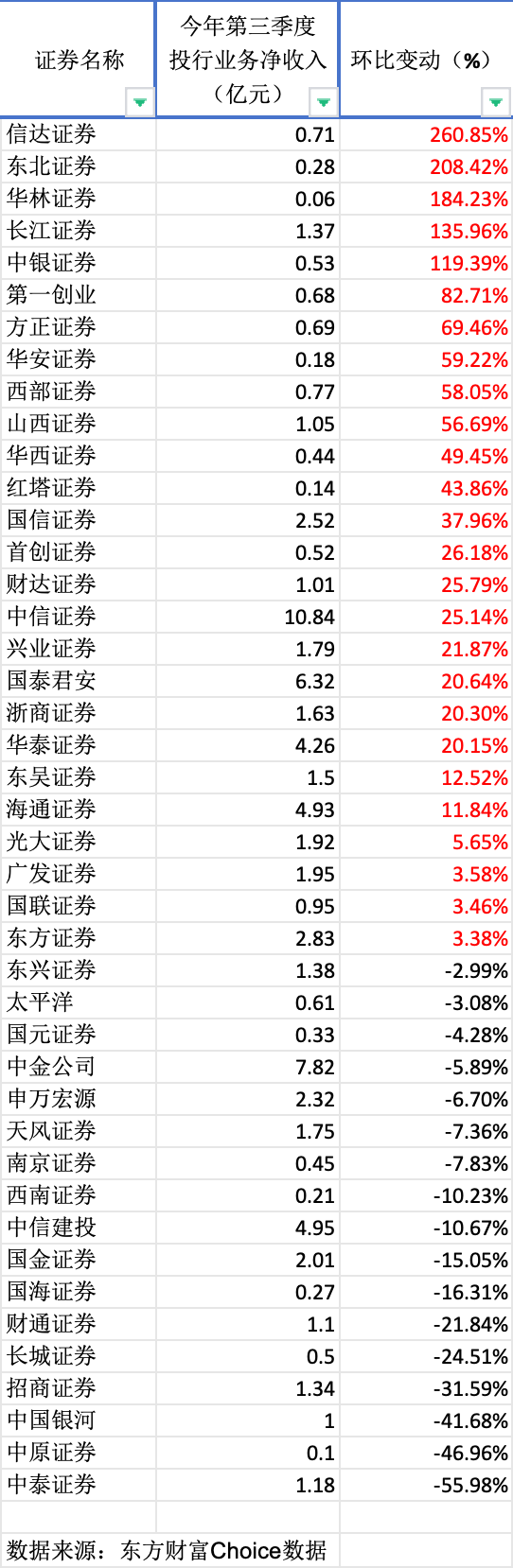

业绩虽较去年同期水平仍有差距,不过,环比来看,今年第三季度,券商投行业绩已明显回暖。

记者据Choice计算,43家上市券商中,六成(26家)第三季度投行净收入环比增加,信达证券、东北证券等5家增幅超100%,包括它们在内,20家券商收入增幅在两成以上。

从排名来看,今年第三季度投行净收入最高的是中信证券,达10.84亿元,环比增加25.14%;中金公司、国泰君安排在第二、三位,收入分别为7.82亿和6.32亿元,前者环比减少5.89%,后者环比增加20.64%。

龙头券商方面,第三季度投行净收入上,除中金公司、中信建投环比减少外,华泰证券、东方证券、国信证券等多家均环比增加。

从环比增幅来看,信达证券、东北证券第三季度投行净收入环比增幅最亮眼,前者收入达0.71亿元,环比增加超260%,后者收入0.28亿元,环比增加超208%。华林证券、长江证券、中银证券的第三季度投行净收入环比增幅也在100%以上。

不过,也有券商第三季度投行收入仍然承压。中泰证券当季度投行业务净收入1.18亿元,环比下降超五成,中原证券、银河证券该项收入环比降幅也均在四成以上。

预计四季度投行收入增速将改善

今年上半年,沪深市场出现IPO“零受理”局面,直至6月下旬,沪深北三大交易所重启IPO受理。

记者据交易所网站梳理,第三季度,三家交易所合计新增受理IPO申请5单,其中上交所2单、深交所1单、北交所2单。

整体来看,前三季度,券商股权融资业务依旧承压,债券融资业务起到了支撑作用。

据开源证券统计,第三季度IPO规模为154亿元,同比下降87%,IPO单数25单,同比减少73%;再融资规模217亿元,同比下降84%;债券承销规模3.9万亿元,同比增加5%。

年末将至,第四季度券商投行业绩是否将迎来转机?

国金证券非银首席分析师舒思勤(金麒麟分析师)认为,政策积极转向叠加流动性改善驱动,券商将是核心受益板块。

浙商证券非银金融分析师洪希柠分析称,2023年8月宣布IPO、再融资逆周期调节后,去年第四季度行业股权规模显著收缩,基数效应下,预计今年第四季度投行收入增速将改善。

“若政策组合拳之下资本市场表现显著改善、企业盈利能力修复,IPO、再融资逆周期调节或存在放松的可能。”洪希柠认为。

对于投行建设,国泰君安证券非银首席分析师刘欣(金麒麟分析师)琦认为,随着“9·24”以来资本市场系列政策落地,市场交投活跃度显著提振,给券商经纪、资管、两融等主要业务带来显著增长,从而改善了券商盈利能力。长期看,供给侧改革仍是行业主线,当前一流投行建设的日程表和规划书也已经提出。

“近期资本市场系列增量政策对券商服务中长期资金入市、提供高质量投行服务等方面提出了新要求,专业能力突出、稳健合规的优质券商有望在行业机遇期加速转型,加快推进一流投行建设。”他表示。

发表评论

2024-11-03 21:17:23回复

2024-11-04 02:59:24回复

2024-11-04 03:53:29回复

2024-11-03 23:49:31回复

2024-11-03 21:01:47回复

2024-11-04 02:33:49回复

2024-11-04 07:43:19回复

2024-11-04 04:57:32回复

2024-11-03 23:39:22回复

2024-11-03 22:35:15回复

2024-11-04 01:58:58回复

2024-11-03 20:59:22回复

2024-11-04 03:58:41回复

2024-11-04 05:18:48回复

2024-11-04 06:03:09回复

2024-11-04 04:50:49回复