原标题:多地金融监管局批复:同意!

来源:金融时报

记者:张冰洁

今年以来,多家中小银行多管齐下,积极探索“补血”渠道,增强抵御风险能力。

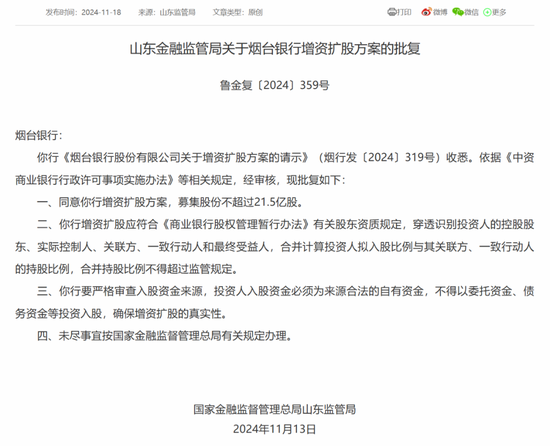

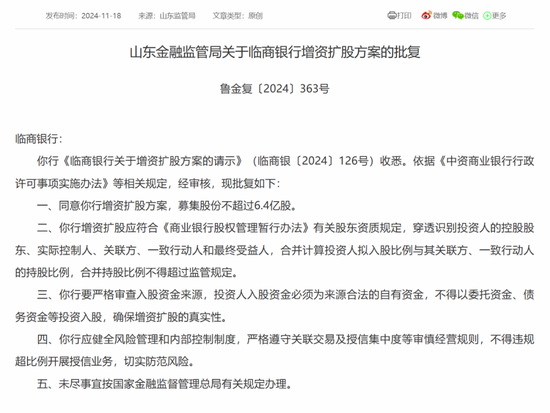

11月18日,国家金融监管总局披露的两条信息显示,山东金融监管局先后发布了同意烟台银行、临商银行增资扩股方案的批复,两家银行募集股份分别不超过21.5亿股、6.4亿股。

《金融时报》记者注意到,除了上述两家银行外,今年下半年,还有泰安银行、四川天府银行、济宁银行、乌鲁木齐银行等超10家中小银行的增资扩股方案已获得监管批复。

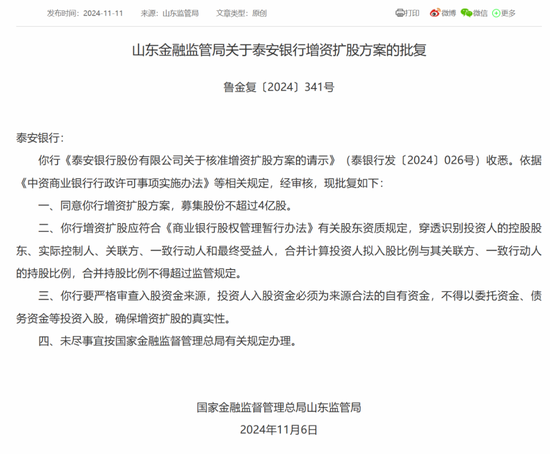

近日,山东金融监管局同意了泰安银行的增资扩股方案,募集股份不超过4亿股。据悉,在今年8月,泰安银行就已经完成增资扩股中介服务(审计及验资、资产评估)相关项目的招标采购工作,并以45.6万元的采购价成交。

今年8月,四川天府银行在2024年第二次临时股东大会上便披露了增资扩股的详细计划。11月4日,该行增资扩股方案获四川金融监管局同意。

值得关注的是,该行的增资扩股充分体现了多元化资本引入策略。根据方案,四川天府银行将按照“以国资国企为主、优质民营上市企业为辅和外资为补充”的原则,募集资金不超过50亿元。

从增资扩股的对象来看,涵盖了多种类型的法人机构,包含南充市本级及所辖各县市区财政局、南充市内国有企业、优质民营上市企业等。

中小银行密集增资扩股的背后是补充资本的需求。随着金融市场变化,近年来,中小银行盈利空间逐步缩小,面临着较大的资本补充压力。

从国家金融监管总局统计数据来看,截至今年6月末,商业银行资本充足率为15.53%,一级资本充足率为12.38%,核心一级资本充足率为10.74%。具体来看,城商行、农商行的资本充足率分别为12.71%和13.08%,显著低于国有大型商业银行18.31%的水平。

截至2024年9月末,四川天府银行资本充足率、一级资本充足率和核心一级资本充足率分别为10.72%、9.06%和7.99%,三项指标均临近金融管理部门对商业银行设置的“警戒线”。

“资本内生能力较弱,业务发展对资本造成持续消耗。”泰安银行2024年度跟踪评级报告也指出,该行面临一定的核心一级资本补充压力。

记者了解到,商业银行的资本补充方式主要分为两类,一是通过“利润转增”等内源性补充渠道来补充净资产,二是通过股权融资(如IPO、增发、配股、优先股)、债权融资(如可转债、永续债、二级资本债)等外源性渠道进行资本补充。

“近年来,受宏观经济波动、利率市场化改革、市场竞争加剧、持续让利实体经济等因素影响,部分中小银行经营压力增加,内源性资本补充存在不足。”光大银行金融市场部宏观研究员周茂华接受《金融时报》记者采访时表示,部分中小银行积极拓展外源性资本补充渠道,夯实资本实力,增强银行风险抵御能力,增强稳健经营基础和业务扩张能力。

在业内人士看来,作为外源性资本补充的渠道,增资扩股可以直接补充银行核心资本,且补充效率高,同时可以为银行引入合格的战略投资者,优化股权结构、改善内部治理。

“但从中长期发展看,中小银行治本之策还是要提升经营水平和服务实体经济能力,推动银行转型发展。”周茂华建议,未来,对于部分区域法人中小银行,需要充分发掘区位优势,深耕区域经济,在提升经营效率与风控能力的同时,增强服务实体经济能力,并积极推动零售业务和轻资本业务发展。

发表评论

2024-11-21 18:22:08回复

2024-11-22 03:02:09回复

2024-11-22 04:49:18回复

2024-11-21 20:10:00回复

2024-11-22 03:52:47回复

2024-11-21 22:32:41回复

2024-11-22 01:17:14回复